自十八大以来,党中央对于生态环境的重视程度持续上升。“十八大”提出大力推进生态文明建设,“十三五”规划将节能环保定义为我国国民经济的支柱产业,“十九大”更是将污染防治作为我国当前“三大攻坚战”之一而提出。在整体重视程度和行业内部利好政策的鼓励之下,我国清洁环保行业近五年高速发展。

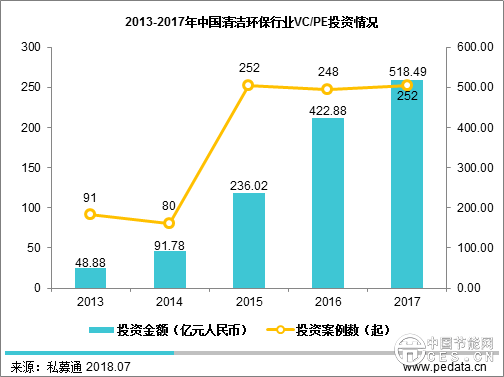

投融资方面,2013-2017年我国清洁环保行业发展迅速,共发生923起股权投资事件,累计投资金额达1,318.05亿元,股权投资市场投资案例数和金额呈逐年增长态势。退出方面,2013-2017年间,清洁环保行业共发生退出事件397笔,涉及270家公司,股权转让和并购为主要退出方式。并购市场方面,2013-2017年中国清洁环保行业共发生793起并购事件,涉及并购总金额达1,679.48亿元,行业并购整合速度较快。IPO方面,2013-2017年中国清洁环保行业IPO企业总共有61家,上市的清洁环保企业不多,但不乏盈利能力较强的“实力派”选手。

图1 2013-2017年中国清洁环保行业VC/PE投资情况

在此背景下,清科研究中心发布《2018年中国清洁环保行业投资研究报告》,阐述清洁环保行业发展现状,并从环保、高效节能、新能源和新能源汽车四大领域分析相关细分行业的具体趋势、VC/PE投资现状、产业结构、核心技术和未来发展情况,最后为市场提供一些值得关注的方向和投资策略建议。

国内污染治理需求持续增加,环保子行业水处理、固废行业蓄势待发

环保指代环境保护,是指人类为解决现实的或潜在的环境问题,协调人类与环境的关系,保障经济社会的持续发展而采取的各种行动的总称。本篇报告中,环保是清洁环保下属的二级行业,特指利用工程技术手段,识别并解决环境污染问题的一系列密切互相替代企业的总称。

图2 环保行业产业图谱

固废处理利用和水污染治理是环保行业市场规模最大、受到关注最多的两大领域,是环保领域未来的主要增长方向。据LCEGS(Low Carbon Environment Goods and Services)的统计调研,2016年全球环保产业市场中,固废处理利用和水污染治理分别占总规模的49.1%和35.6%。相对于固废和水处理占环保行业近85%的国际水平,我国目前市场仍有较大的发展空间。

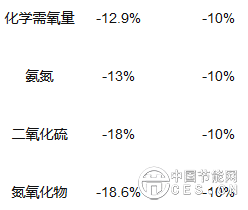

水污染治理是利用技术、工程和管理手段改善环境水体或工业生活用水水质的过程。根据清科旗下私募通统计显示,2013-2017年期间,水污染治理领域共发生153起投资事件,累积金额85.26亿元。其中发生在2015年及之后的投资事件占比73.2%,金额占比64%,这主要得益于政策的引导。2015年国务院颁布《水污染防治行动计划》(业内简称“水十条”),在污水处理、工业废水、全面控制污染物排放等多方面进行强力监管并启动严格问责制,标志着中国在水污染领域的铁腕治污进入“新常态”。“水十条”与同时期发布的“十三五”规划中对于污染物排放减量目标以及同年开始执行的新《环境保护法》相互促进,推动水污染治理领域的投融资迈上新台阶。

表1 “十三五”规划对污染物总量减排的目标设定

来源:国务院《“十三五”节能减排综合工作方案》

固废全称固体废物,是指在生产、生活和其他活动中产生的丧失原有利用价值或者虽未丧失利用价值但被抛弃或者放弃的固态、半固态和置于容器中的气态的物品、物质以及法律、行政法规规定纳入固体废物管理的物品、物质。根据清科旗下私募通统计,2013-2017年期间,固废处理领域增长迅速,共发生144起投资事件,累积金额196.44亿元。其中2017年增长尤为迅速,不仅投资案例数创下新高,投资金额更是凭借中联重科环保的大额案例,超过了前四年的总和,增长率达622.7%。与其它几个环保版块不同,我国在固废领域起步较晚,近期政策法规较为密集,因而激活了庞大的潜在市场。在可预见的将来,固废处理利用将逐步超越水污染治理,成为环保大行业下的支柱产业。

表2. 固废处理利用领域近年重点政策法规

来源:公开信息整理 2018.09

尽管政策为环保市场打开了持续增长的大门,但环保行业并非顺风顺水。目前环保行业主要问题在于集中程度较低,缺少标杆引领,技术和研发投入不足等。随着市场完全开拓带来的行业竞争加剧,真正拥有有效盈利模式的企业才有望突出重围。对于一级市场的投资机构,目前环保的主战场已经从攻城略地的增量市场厮杀转移到了存量市场规模和技术的比拼,故投资关注点应当适度后移,以公司实际营业成绩为重,同时兼顾发展潜力,例如信贷评级,技术和人才储备等。

高效节能:“十三五”规划寄以厚望,高效节能市场规模持续扩张

高效节能行业此前在官方口径中一直以“节能减排”或“节能环保”形式存在,即使提及“高效节能”,也基本用于描述产品而非产业。但“十三五”规划特别将“高效节能”从环保大分类中独立出,提出了“到2020年,全国高效节能产业规模力争达到3万亿元”的阶段目标。作为独立的战略性新兴产业,高效节能未来前景可观。

图3 高效节能产业图谱

高效节能的两个主要方向分别为工业节能和社会节能。工业节能是指在工业生产的各种程序中使用新设备或技术,实现相同产出条件下更低能量消耗的服务过程。耗能较高的行业是工业节能主要服务的对象,如钢铁/有色金属冶炼、电力、石油、化工等。不难发现,目前工业节能主要面向化石燃料燃烧的过程,以热能利用率的提高为主要改进方向。据清科研究中心统计,2013-2017年期间工业节能领域共发生69起投资事件,累计金额20.34亿元。近三年来投资额高达18.60亿元,代表着工业节能服务潜力的释放。

《“十三五”节能环保产业发展规划》指出,目前工业节能领域仍然存在自主创新能力不强、缺乏开拓性技术创新等问题。因此,未来工业节能的重点技术方向在于自主开发的创新型技术,例如钢铁行业的热态炉渣余热高效回收和资源化利用技术,有色行业的开发铝电解槽大型化及智能化技术和石油化工行业的油品及大宗化工原料绿色制备技术、石化装置换热系统智能控制技术等。

社会节能是指在社会活动中能源利用的环节通过各类技术和管理手段减少能源消耗的过程。社会节能主要包括建筑节能、社会节约用电、交通运输节能等方面。据清科研究中心统计,2013-2017年间,社会节能领域共发生投资事件33起,累计投资金额16.91亿元。

发展趋势方面,社会节能领域方兴未艾,未来仍有较大的发展前景。其中,节能建材生产领域目前已经出现了一批优秀的国产企业,一定程度上打破了行业先进外企的垄断;未来,鉴于庞大的中国市场体量,外资企业将携带其先进技术纷至沓来,因此也会是国内同行接受挑战和拜师学艺的时机。

新能源:风电&光伏发电增速较高,补贴退坡激励技术升级

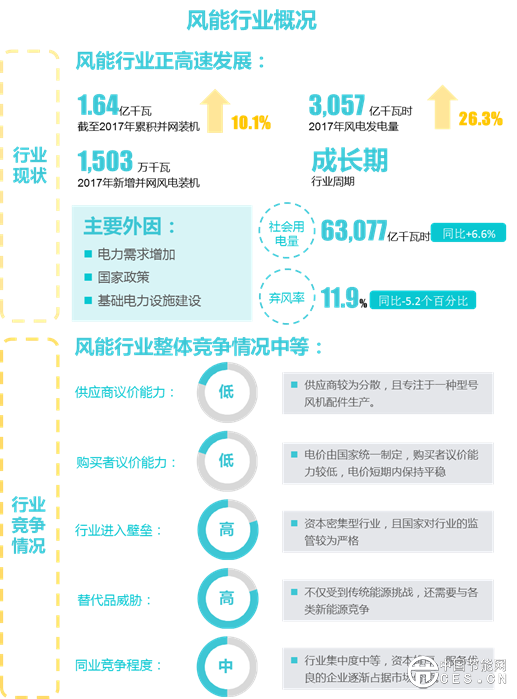

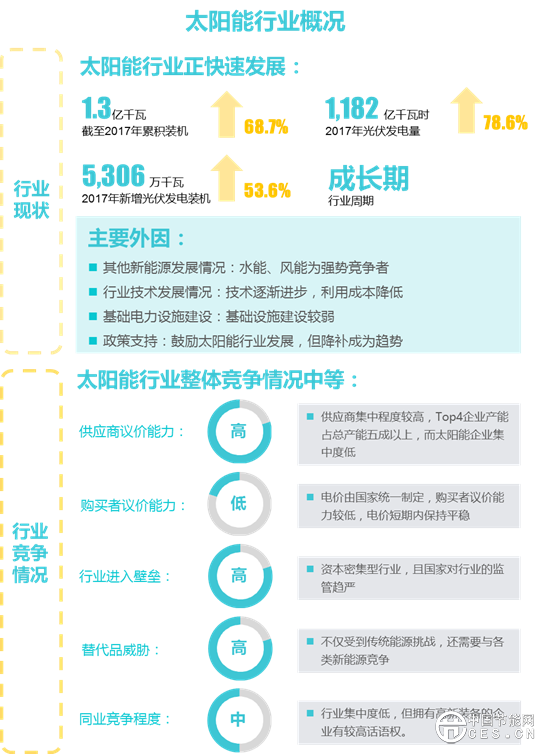

新能源是指除传统能源之外的各种能源形式。清科研究中心定义的新能源是广义的新能源,包括风能、太阳能、水能、生物质能、地热能、海洋能、核能等。根据清科旗下私募通统计,新能源行业2013-2017年共发生154起股权投资案例,总投资金额为289.82亿元。其中风能、太阳能近年增长速度较快,受关注程度更高,是目前较为活跃的两大新能源方向。

图4 风能行业概况

数据来源:国家能源局、清科研究中心(数据范围是2017年全年)

图5 太阳能行业概况

数据来源:国家能源局、清科研究中心(数据范围是2017年全年)

随着行业的成长壮大,风力发电、光伏发电补贴持续退坡。在2017年北京国际风能大会(CWP2017)上,国家能源局新能源与可再生能源司副司长表示,风电补贴将分步退出,在2020年至2022年实现不提供风力发电补贴;2018年5月31日,国家发改委、财政部、国家能源局联合下发《关于2018年光伏发电有关事项的通知》(发改能源【2018】823号),规定自发文日起,新投运的光伏电站标杆上网电价每千瓦时统一降低0.05元,I类、II类、III类资源区标杆上网电价分别调整为每千瓦时0.5元、0.6元、0.7元(含税),新投运的、采用“自发自用、余电上网”模式的分布式光伏发电项目,全电量度电补贴标准降低0.05元,即补贴标准调整为每千瓦时0.32元(含税)。退补压力短期内会造成新能源行业增速减缓,利润被压缩,若成本下降不能抵消降补影响,企业将难以维系,但另一方面该政策也激励企业不断更新技术,维持行业利润。

随着科技的发展,新能源发电成本呈快速下降趋势,平价上网可期,即无需国家补贴也能维持正常收益率。以风力发电成本和太阳能发电成本为例,根据《“十二五”期间投产电力工程项目造价分析》,2015年风电工程投资成本下降至7761元/KW。2017年全国风电平均利用小时数为1,948小时,以7,500元/KW投资成本测算,目前国内风电电度成本为0.33元/KWh,已经低于中东部地区煤电上网电价。太阳能行业虽然目前发电成本较高,但开发速度较快,到2025年将实现发电侧平价上网。光伏发电的成本主要包括组件成本、周边系统成本以及土地成本等,其中组件成本占比较大。根据太阳能光伏网数据,目前我国光伏组件成本下降至0.32美元/瓦,两年降幅23.8%。同时彭博新能财经(BNEF)数据显示,我国光伏发电价与煤电价差距一直在减少,2016年6月份光伏比煤电贵5.6美分/千瓦时,2018年6月光伏仅比煤电贵2.1美分/千瓦时。实现平价上网后,新能源发电将占有较大主动权,有望替代煤电,市场规模实现迅速增长。

新能源汽车:能源与制造业碰撞出的火花已渐成燎原之势

新能源汽车产业承载着我国能源结构转型、制造业崛起的重任,受国家政策倾斜与资金支持新能源汽车行业迅速发展。根据清科研究中心旗下私募通数据统计,2013-2017年我国新能源汽车行业共发生196起股权投资事件,总投资金额为635.87亿元人民币。从时间维度上分析,我国新能源汽车行业投资案例数和投资金额一路“飙升”,投资案例数和投资金额从2013年的8起、2.19亿元人民币增加到2017年的79起、300.97亿元人民币。

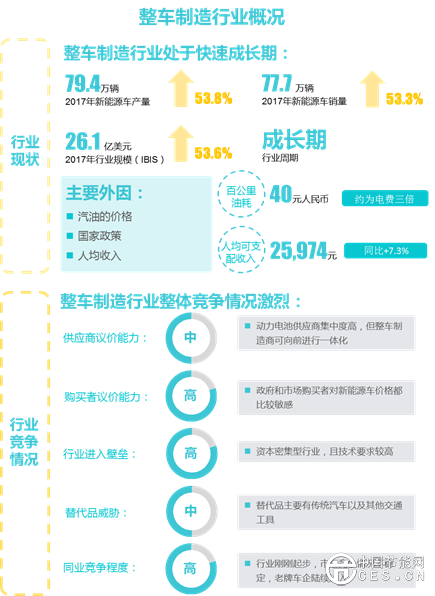

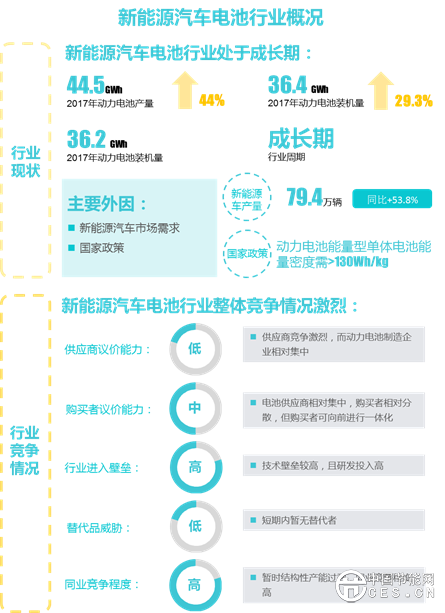

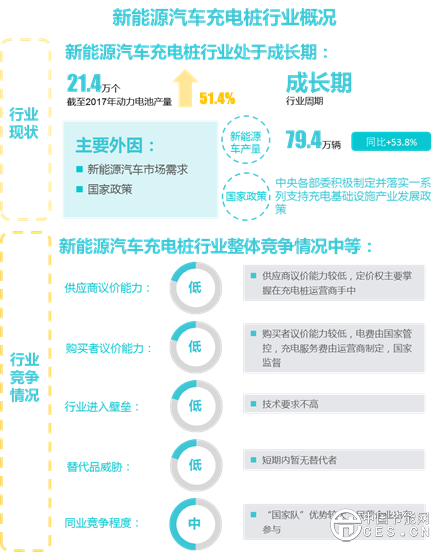

新能源汽车的三大热点分别为整车制造、电池生产和充电桩开发运营。新能源整车市场方面,根据中国汽车工业协会数据,2017年中国新能源汽车产量为79.4万辆,销量为77.7万辆,分别同比增长53.8%和53.3%,新能源汽车市场占比2.7%,比2016年提高0.9个百分点;新能源车动力电池市场方面,根据高工产研锂电研究所(GGII)数据显示,2017年中国动力电池产量为44.5GWh,同比增长44%;充电桩方面,依据中国电动汽车充电基础设施促进联盟数据,2017年我国充电桩数量达到21.4万个,同比增长51.4%。

近几年来我国新能源整车制造行业规模高速增长。根据中国汽车工业协会数据,2017年中国新能源汽车产量为79.4万辆,销量为77.7万辆,同比分别增长53.8%和53.3%,新能源汽车整车制造业近五年来一直保持高增速,汽车工业协会预计到2025年新能源车的市场占比将会达到15%。

清科研究中心通过分析新能源汽车头部企业的盈利情况以及战略布局发现,新能源汽车行业目前属于增量市场,但一定程度上受到硬件供应商的掣肘。但当头部企业开放供应商体系后,硬件(例如电池等)将不再构成整车制造行业壁垒,汽控系统将逐渐成为竞争焦点。与此同时,外购核心硬件需求的增加,拥有核心硬件技术的企业将获得长足的发展。

图6 整车制造行业概况

数据来源:中国企业工业协会、IBISWorld、清科研究中心(数据范围是2017年全年)

我国新能源汽车动力电池行业规模快速增长。根据高工产研锂电研究所(GGII)数据显示,2017年中国动力电池产量为44.5GWh,同比增长44%,市场从客车转由乘用车主导。经过近几年的扩产,国内动力电池的产能已经超过当前需求。根据电池中国网数据,2017年我国动力电池装机量约为36.4GWh,同比增长29.3%,动力电池产量已经超过装机量。

对于新能源汽车动力电池,清科研究中心认为:重视技术研发,动力电池的成本和质量是核心竞争力,而成本的降低和质量的提升都需要技术积淀。只有深耕技术,才能在行业中维持比较优势。其二,积极拓展国际市场。国际市场需求较大,而目前中国动力电池出口量较小,随着我国动力电池技术不断成熟,国际业务或将成为新能源汽车动力电池市场新增长点。

图7 新能源汽车电池行业概况

数据来源:高工产研锂电研究所、清科研究中心(数据范围是2017年全年)

随新能源汽车规模呈爆发式增长,汽车充电桩领域发展速度较快。根据中国电动汽车充电基础设施促进联盟数据,2017年我国充电桩数量达到21.4万个,同比增长51.4%,近5年平均增速达到73.3%。

整体而言,新能源汽车充电桩行业供应商议价以及购买者能力较低,定价权主要由充电桩运营商决定,其中运营商制定的服务费和电价由国家管控。由于该行业技术要求不高,进入壁垒较低,但需要满足一定的软性条件才可进入投标体系。此外,行业暂时没有替代品,同业竞争程度为中等。综上,我国新能源车充电桩行业竞争程度为中等,“国家队”优势较大。

图8 新能源汽车充电桩行业概况

数据来源:清科研究中心依据公开信息整理(数据范围是2017年全年)

清洁环保未来将要走向何方?

综合而言,2018年中国清洁环保行业发展平稳。环保和高效节能行业受到去杠杆和政府债务的影响,进入调整期,企业开始并购整合;新能源行业走过了政府补贴“保驾护航”下的快速增长期,也逐渐开始通过技术和资源并购增强盈利能力,谋求独立增长。新能源汽车是近期清洁环保行业的首要增长点,国内较为完善的产业链条和科技概念的加持为其提供了丰富的想象空间,支撑起了一批创业公司的兴起和壮大,未来发展的关键在于现阶段的概念能否实现产业化应用。

清洁环保行业在行业高速发展的同时,还面临市场集中程度不高、技术和研发投资不足等问题。清科研究中心认为,未来十年内,清洁环保行业将会与中国经济发展和产业升级相互结合、相互促进,迎来发展的黄金十年。若能在增长中积累工程经验,重视人才培养,综合前沿科学技术开发新型材料、设备、工艺与产品,在变革的市场中迎接挑战,则我国的清洁环保行业将有望达到世界先进水平,成为国家的核心竞争力与名副其实的支柱产业。

![[视频]测试文字](/upload/image/20241029/20241029222754_65886.jpg)

![[视频]中创碳投协办2021碳达峰碳中和无锡峰会成功举行](/upload/image/20210524/20210524182858_64387.png)

![[视频]推动传统建材产业绿色转型 助力碳达峰碳中和](/upload/image/20210524/20210524155402_70480.png)

![[视频]发展新路子,临安青山湖畔今天有一场“数字化”与“碳中和”的美丽邂逅](/upload/image/20210524/20210524154912_72620.png)

![[视频]数控供热大数据云计算行业节能服务平台](/upload/image/20151212/20151212093446_94616.png)

投稿邮箱:jnzlhz@126.com

投稿邮箱:jnzlhz@126.com 广告合作热线:13552701370

广告合作热线:13552701370 微信公众账号:

微信公众账号: